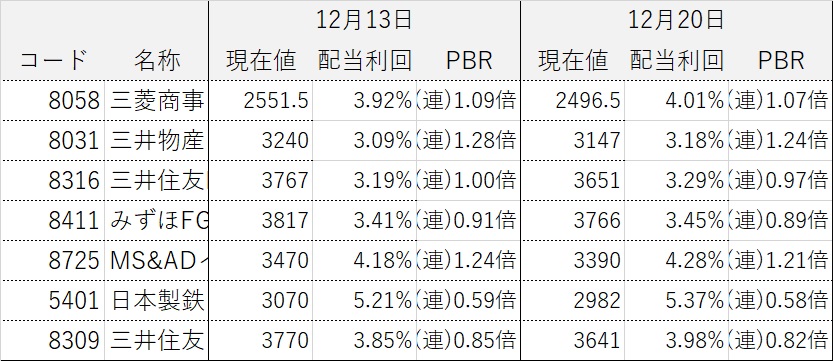

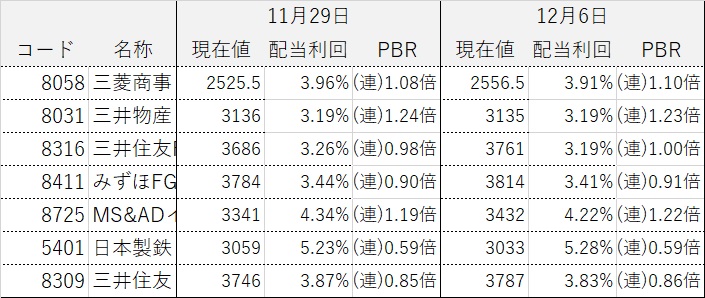

���Ǥ������ơ��ޤ��Ϻ����������¬����������֥����Υ��å�����2024ǯ11��5���˰ʹߤΡ���ή���������ƥ饤����ά�������ˤĤ��ơ����ϳ�����12��13����������12��20�������Υǡ����Ǥ���

�����Ȥ��Ƥϡ�����ʪ������ɩ���������潻ͧFG���ߤ���FG�Ȥ⡢���٤Ʋ���Ƥ��ޤ���ʪ���������ˤĤ��Ƥϡ����ʵ����㤨���������ȿ�Ǥ��ƾ��ʻԶ�����������طʤˤ���Ȼפ��ޤ����ޤ���ԤˤĤ��Ƥϡ�����ޤǤξ����ȿư�¤ȹͤ��Ƥ��ޤ���

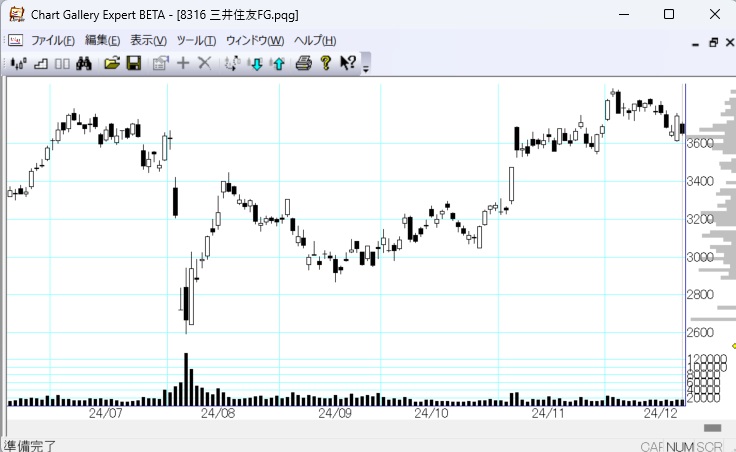

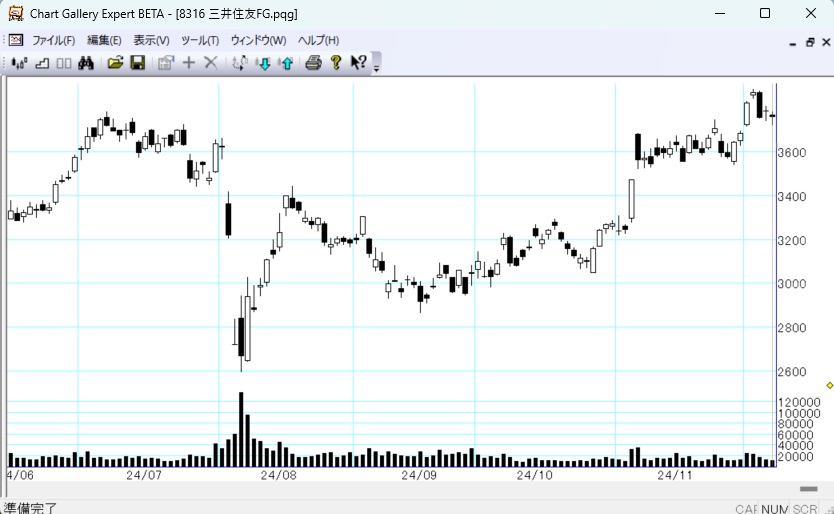

�ʲ���8316���潻ͧFG�����������ϻ˾�ǹ��ͤ������塢���ͷ��Ǥλ����礤�Ǥ������λ����礤�ϡ����֤�����Ǿ����줷�Ƥ����ȹͤ��Ƥ��ޤ������������ζ��Ӥϰʲ����̤깥Ĵ�Ǥ��ꡢ�����ڴѤ��Ƥ��ޤ���

8316���潻ͧFG������ĽΨ��35%�ȹ�Ĵ��;�����Ѥ���ݥ��ƥ��֤Ȥ�����

�ᥬ�Х���Ǥ⡢���ߡ��Ǥ�¿�����Ĺ����ͭ�Ǥ����������Ȼ�Ϲͤ��ޤ���

�ƥ��Υ����������濴�Ȥ���������줬�Ҥ�������顢�ޤ��������徺��ž����Τ�Ʊ�����Τ褦�ʥᥬ�Х��Ԥ��濴�ȹͤ��ޤ���

8316���潻ͧFG����ַ軻���γ���Ը������˴���/���̥�Ϥ��礭���Ȥ�����

���Υ�ݡ��Ȥˤϻ��Ʊ���ǡ����潻ͧFG�������̥�Ϥ��礭���Ȼפ��ޤ��͡�

��ѤǤ�������Ĺ��Ū�ˤ�20,000�ߤ����äƤ⤪�������ʤ��Ȥ����ͤ����Ѳ��Ϥ���ޤ���Ʊ�����ϳ�����3ʬ�䤵�줿���ᡢ7,000�߶�����äƤ⤪�������ʤ��Ȥ����ͤ����Ѳ��Ϥ���ޤ���

���潻ͧ�ե��ʥ�륰�롼�ס�8316��

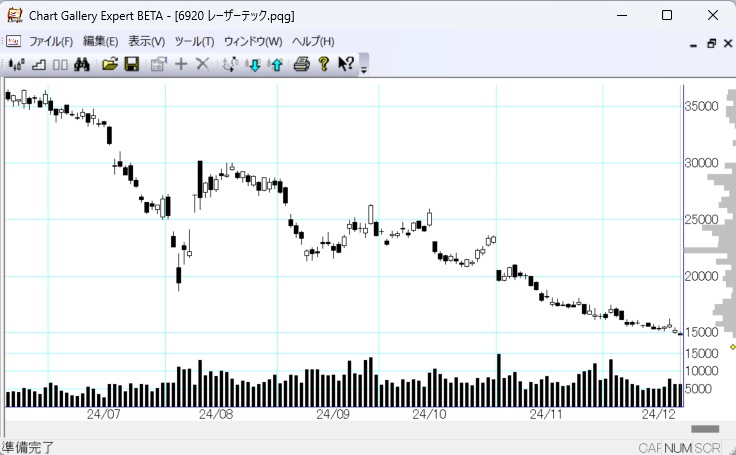

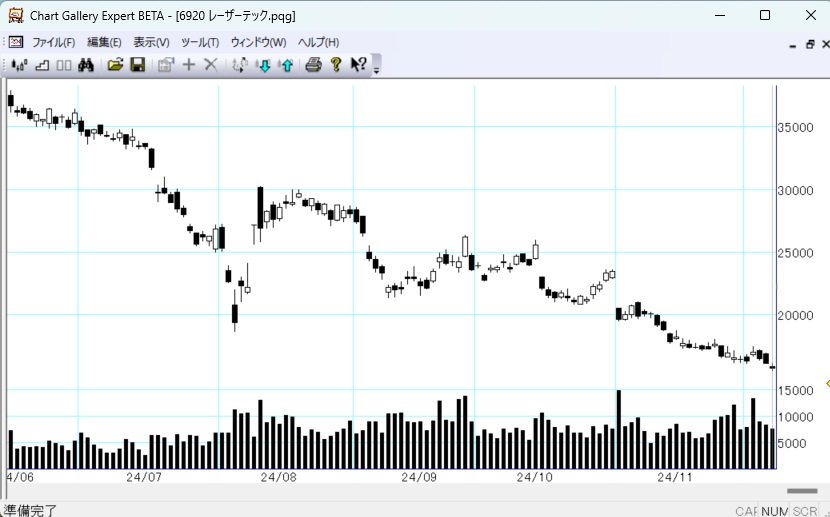

�����ǥƥå����ο͵�������6920�졼�����ƥå��������Ͽ���Ū�˲���Ƥ��ޤ��������ޤdz���������Ƥ�ʤ���ͽ��PER��18.04�ܡ������Ͽ���Ū�˲���Ƥ��뤳�Ȥ�PER���㲼���Ƥ�����ͳ�Ǥ����������ʤ��餤�ޤ��⤤PER�ϡ����潻ͧFG���о�Ū�Ǥ��������줬���¤Ǥ�������оݤ��ԡ�»�ݡ����ҳ����߿����������˹ʤ����ǡ��ۤ�Ȥ��ˤ褫�ä��Ȼפ��ޤ��͡�����������ȾƳ�δ�Ϣ�Ǥ��������⤽��ȾƳ�δ�Ϣ�����ϡ���줬����äƤ����ǧ�����ޤ���

�졼�����ƥå���6920��

���ܳ������ѤˤĤ��Ƥϡ�Ĺ��Ū�ˤϺ������ܡ��Ѳ��ʤ��Ǥ������ܤϡ��ʵ�����ˤʤ��ǽ�����㤯���ƹ�Υ���ե��ǰ�����ܤ�æ�ǥե��⤿�餷���ä��Ƴ����Ѹ��Ҥ����������кѺƳ�ư�ˤĤʤ��ꡢ��ǯǯ��Ⱦ�ˤ��������ܳ��Ϥ����ǾҲ𤷤Ƥ���������Х�塼�����濴�Ȥ�������Ĵ�����Ÿ����ͽ¬���Ƥ��ޤ������������Ѥϡ����Ĥ�Ʊ������ʡפȼ����ߤ���Ƥ��������¿�����ȤǤ��礦���������ʤ��餳�Τ��Ȥϡ����ߤ����ܳ��Ծ줬�䤬���ꤷ���̤�˿�ܤ��Ƥ���ں��ȼ����ߤ�Ƥ������������Ȼפ��ޤ���

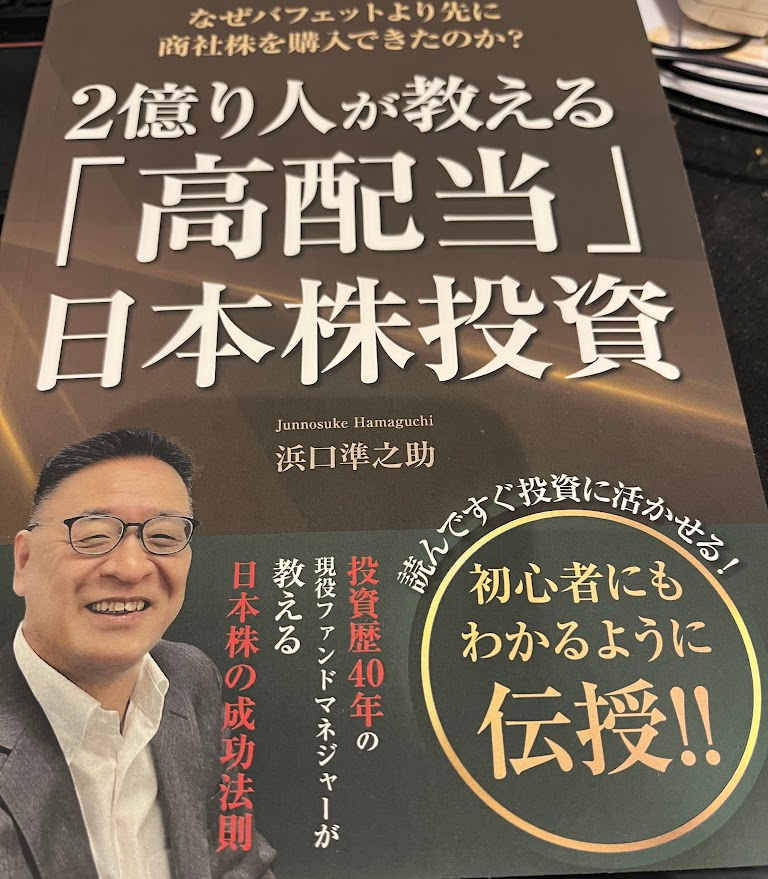

2����ͤ�������ֹ��������ܳ����ס����ȤΤ���λȤ������ǽѡ�

���ơ���������Ϻ���Υơ��ޡֺǽ���2����ͤ���������������ܳ����٤���ӡ�2����ͤ����������ȤΤ���λȤ������ǽѡ٤��طʡפˤĤ��ơ�

��2����ͤ�������ֹ��������ܳ�����

�����ܤϡʳ���Sanctuary Japan�������Ĺ������Υ֥����˶������Ƥ������ꡢ��������Ϣ��������줿�ܤǤ����ܤ��Żҽ��ҡ�Kindle���ɤ�Ǥ��������Τ����ܡ��ܤΰ��Ǥ�70������ͳ�ϡ��Żҽ��Ҥ��Ȼ�⥤���Ҹˤ⤤��ʤ����椨�ˡ����ι�����Ψ�ˤʤ�Ȥ����ΤǤ�����Ϥ��ξ���������ޤ�����

�����ܤ����ޤ�������������2023ǯ12��1��������ʹߤ����ܳ��Ծ졢�ä˶�ԡ����ҡ�»�ݤ������Ͽ���Ū�˾徺��������Ѥ������ä�����Ǥ�������ʾ�Ǥ�ʲ��Ǥ⤢��ޤ�������������⤷�������̡פȤϰۤʤꡢ�߿��������٤�Ƴ�����줿���ȡ������Ƥ����ܤǤϹ�������PBR1�ܳ�������ؤ�����侩���Ƥ��ޤ��������Υ����ߥ���ڤ���PBR1�ܳ�����DZ�ư�פ�ʤ���Ȥ⡢�����ȼ���ɤ����Ȥʤ�ޤ������ä��ơ�����ȤʤäƤ���֤ʤ��Хե��åȤ����˾��ҳ�������Ǥ����Τ����פˤĤ��Ƥϡ���ɩ�����Ȼ���ʪ�����߿��������٤�Ƴ�����줿���Ȥ��طʤǤ���

��2����ͤ�����������ȤΤ���λȤ������ǽѡ�

�����ܤϡ�2����ͤ�������ץ���������ƤǤ��������ܤ���Ҥ������Ĺ������Υ֥����˶������Ƥ������ꡢ��������Ϣ��������줿�ܤǤ��������ܤ����ޤ�������������2024ǯ3��18��������Ȥ��ơ��֤ʤ���Ҥ�������ǤǤ���Τ����פȤ���ޤ���

�ޤ��ϻ�Ρ�����3ǯ�����ܳ������פ��Ƕ�ˤĤ��ơ����Ƥߤޤ��礦��

����3ǯ�����ܳ������פ��Ƕ�

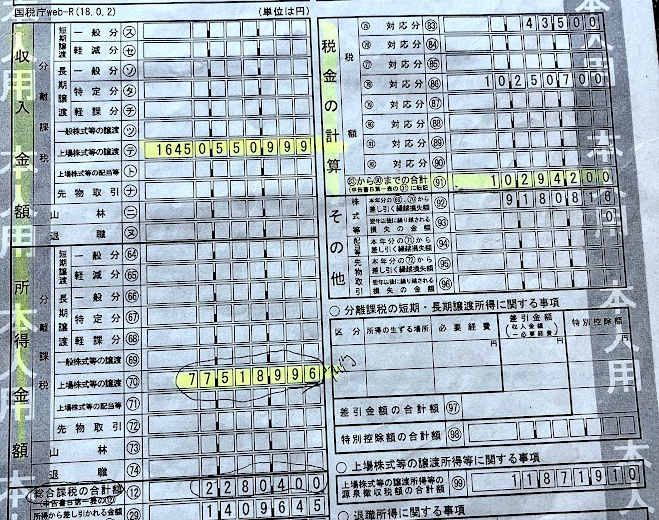

��β����Υޡ�������ʬ�ϼ�����ۡ����������ξ��ϤȤ��ꡢ��ۤ�164��5,055��999�ߤȤ���ޤ�������������Ⱦ�ϥǥ��ȥ�Ǥ����ʤ�Ȥ��礭�ʶ�ۤǤ��͡�

���ˤ��β��β����Υޡ�������ʬ������ۡ�7,751��8,996�ߤȤ���ޤ����礭�����פˤʤäƤޤ��͡�����ǯ�ϡ��������������˾�ä��뤳�Ȥ��Ǥ����礭�����פ������ޤ�����������Ф����Ƕ�Ǥ��������β����Υޡ�������ʬ��1,029��4,200�ߤȤ���ޤ���������Ƕ���⾯�ʤ��ΤǤ���������ϻ䤬��ǯ����300���ߤμ¸�»��Ф������Ȥ��طʤˤ���ޤ�����ϴ��ܡ��ǥ��ȥ�ʳ��ϳ������ͤ�̵�뤹�뱿�ѤƤ��ޤ����������徺��ʤ��³�����줬�����ž���뤫���⤷���Ϥ��ʾ�˾徺�������ޤ��������ȯ���������ˤϡ������������������ؤ���Ԥ��ޤ������η�̤Ȥ��ơ���ǯ����300���ߤμ¸�»���ä��櫓�Ǥ���

������ˤ��衢1,029��4,200�ߤȤ����礭���Ƕ�ϴDz�Ǥ��ʤ��Ȥ������Ȥǡ���ϡʳ��˥��٥���������϶Ȥ����櫓�Ǥ���

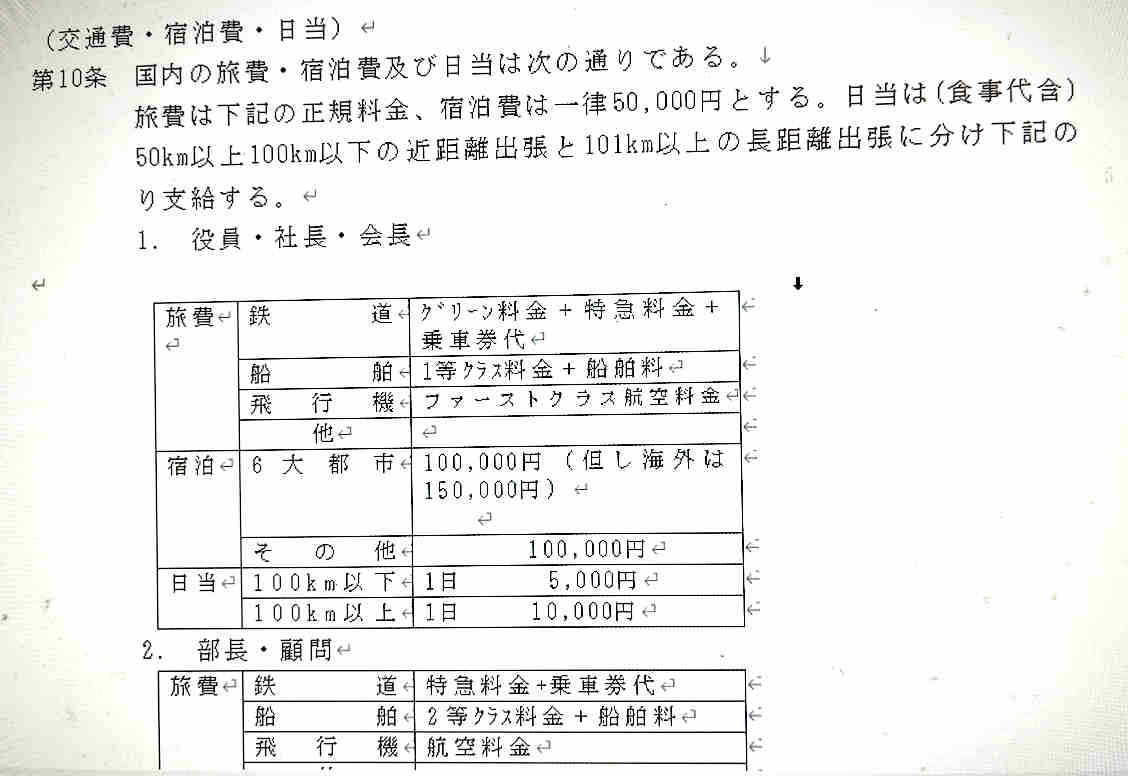

���Ǥη���ϡ�ι����Ǥ��������Ǥϡ����ΰ�����Ҳ𤷤ޤ����Ŀͤǻ��Ȥ�Ԥ���ˡ�Ȥ��ơ��Ŀͻ��ȼ�ȳ�����Ҥμ�Ĺ�ȹ�Ʊ��Ҥ���ɽ��3���ʤ���ޤ��������ǡ���Ͼ���1���͵��Ϥβ�Ҥˤ��ޤ��Ȥ��äƤߤƤ⡢�Ŀͻ��ȼ�ϰ�Ф��դ���ƽ���ꡣ�Ȥ�����������Ҥμ�Ĺ�ξ�硢Ω����Ǥ����̳��¦�ˤ���ޤ��������Ϥ��äƤ⡢��̳�𤬾���Τ��ȤˤĤ��ơ�Ω�ڤǤ��ޤ����͡�

�����ι�����ΰ����Ǥ����ۥƥ��1��10���ߤȤ���ޤ����㤨�Х�åġ�������ȥ���Ԥϡ�1��25���ߤ���Ǥ����顢���´��Ϥʤ��櫓�Ǥ����Ǥ�ºݻ�ϡ�1��1��������Υۥƥ�ˤ�����ޤ�ޤ���Ϸ�����2��3���ν�ĥι�˽Фޤ��Τǡ�40���ߡ�4���ߡ�36���ߤΥ��åȤ�ι������ФƤ��ޤ���

�ޤ����Ե��ϥե������ȥ��饹�Ȥ���ޤ������ºݤϻ�ɩUFJAM�λ�������ޤ��ä��ޥ�����Ѥ��ޤ��Τǡ������Ǥ������ʤߤ˻�ϡ���JAL�ɤ����˥ޥ���פΰ��ѼԤǤ���

���ġ����ƤΥե������ȥ��饹�DZ���10���ߡ����줬2���20���ߤǤ��Τǡ����Υȡ�������56���ߤ�ϲ�Ҥ˷����ؤ��Ƥ������ǡ����η����ؤ��Ƥ���ʬ���ϵ����Ȥߤʤ�������˽��Ƥޤ���������ʳ��ˤ��¤����ȥС������꿻�äƤ��ޤ��Τǡ�����Ϥɤ�ɤ����ä����Ĥ��ˤ��ֻ��ˤʤ�櫓�Ǥ���

�����Τ����־�Ǥϡ����Ǥ˶����Ȥ��������פǤ�����Ϥ��������ܤ��ɤ�ǡ��֤�����������̳��Ǥϡ������ܤ˱�äƶ�̳��ԤäƤޤ���פȸ��äƤ��줿������Ϲ����Ͼ�ˤ��������λ�̳��ˤ��ꤤ���Ƥ��ޤ���

�ʤ����ߡ���ϳ�����Ҥ����Ʊ��Ҥ���Ω���뤳�Ȥ����ᤷ�Ƥ��ޤ�����ͳ�ϡ���Ʊ��ҤΤۤ�����Ω���Ѥ��¤��Ѥ������ι����ϳ�����Ҥ�Ʊ���褦��Ŭ�ѤǤ��뤫��Ǥ���

�ʾ�Ǥ����ʤ�������γ������Ѥϡ����줰��⼫����Ǥ�Ǥ��ꤤ���ޤ��������Ϻƶ�Ĵ�����Ƥ��������ޤ�������Ϥ����դǡ��ߤʤ���γ������Ѥλ��ͤˤʤ�й����Ǥ���

���Ǹ��

���ߥ��ޥ��2050ǯ������ʿ��30�������Ȥʤ��Ƥ��뤬��������ͳ�����Ǹ����ȡ�

�����ο�༫�Τ��礭�ʰ�̣�Ϥʤ����������Ȥ��Ʋ桹�ϥǥե��æ��������ե�����������������ܳ��Ͼ徺�ȥ��ɤ����ä��Ȥ����������ספȤΤ��ȡ�

�ܤ����ϡ�����YouTube��2050ǯ������ʿ��30���ߡפ�������������

���줬�����˺Ǹ�ˤʤ�ޤ�����θ��ߤο����Ǥ������ʲ���2���Ǥ��͡�

�����ܳ����ѤȽвʤ��ä��顢��ο���������ʤ�Τ��ä������ʡ�

���������ޤ��Ѥ�äƤ⡢����ޤǤ�Ʊ�����������ꤿ���ʡ�����Ū�ˤϡ���Υ֥����ˤ���褦�ˡ��֥ƥġ��ۥƥ롦����ᡦ�������ѡפǹԤ������ʤȡ����졢�����פ��ޤ��͡�

�ʾ�Ǥ������ܳ����Ѥϥ饤�ե���Ȥʤ������ΤǤ����ߤʤ���⤳�줫�顢���ܳ����ѤǴ�ĥ�äƲ�������ɬ�פʤ��Ȥϡ����Υ֥����Ƥ�館��г��ͽƤ���ޤ���

�����ơ��䤬������ޤ��֥������ʤ��������ѥ���������ǽƤ������մ��פΥ��ȥ��ȥ�ʱ��ѤˤޤĤ�뤢�줳������Υ��ȥ��ȥ��URL��Ž���դ��Ƥ����ޤ����Τǡ�������⤴�������������ʤ������̾�������մ��פǡ�����Ƿ���ϥڥ�͡���Ǥ���

https://www.panrolling.com/stock/mikio.html

����ǤϤߤʤ������ܳ������٤����ޤ��礦�͡��ʤ��䤬���֥����ǽƤ������Ƥϡ����٤�����ޤ��������줫���Ƥ����ޤ���

����Ƿ���Υƥġ��ۥƥ롦����ᡦ��������

https://hamaguchitokyo.com/

�����ɮ�����Ȥˤ��ޤ������褦�ʤ顣So long��

���Ǥ������ơ��ޤ��Ϻ����������¬����������֥����Υ��å�����2024ǯ12��2���˰ʹߤΡ���ή���������ƥ饤����ά�������ˤĤ��ơ����ϳ�����11��29������������12��6�������Υǡ����Ǥ���

�����Ȥ��Ƥϡ�����ʪ������ɩ�����Ϥۤܲ��Ф���3�ᥬ�ХϤ��٤ƾ徺���Ƥ��ޤ���

�ʲ���8316���潻ͧFG������������3�����˻˾�ǹ��ͤ����ޤ��������������ζ��Ӥϰʲ����̤깥Ĵ�Ǥ��ꡢ�����ڴѤ��Ƥ��ޤ���

8316���潻ͧFG������ĽΨ��35%�ȹ�Ĵ��;�����Ѥ���ݥ��ƥ��֤Ȥ�����

�ᥬ�Х���Ǥ⡢���ߡ��Ǥ�¿�����Ĺ����ͭ�Ǥ����������Ȼ�Ϲͤ��ޤ���

�ƥ��Υ����������濴�Ȥ���������줬�Ҥ�������顢�ޤ��������徺��ž����Τ�Ʊ�����Τ褦�ʥᥬ�Х��Ԥ��濴�ȹͤ��ޤ���

8316���潻ͧFG����ַ軻���γ���Ը������˴���/���̥�Ϥ��礭���Ȥ�����

���Υ�ݡ��Ȥˤϻ��Ʊ���ǡ����潻ͧFG�������̥�Ϥ��礭���Ȼפ��ޤ��͡�

��ѤǤ�������Ĺ��Ū�ˤ�20,000�ߤ����äƤ⤪�������ʤ��Ȥ����ͤ����Ѳ��Ϥ���ޤ���Ʊ�����ϳ�����3ʬ�䤵�줿���ᡢ7,000�߶�����äƤ⤪�������ʤ��Ȥ����ͤ����Ѳ��Ϥ���ޤ���

���潻ͧ�ե��ʥ�륰�롼�ס�8316��

�����ǥƥå����ο͵�������6920�졼�����ƥå��������Ͽ���Ū�˲���Ƥ��ޤ��������ޤdz���������Ƥ�ʤ���ͽ��PER��19.2�ܡ������Ͽ���Ū�˲���Ƥ��뤳�Ȥ���PER���㲼���Ƥ�����ͳ�Ǥ����������ʤ��餤�ޤ��⤤PER�ϡ����潻ͧFG���о�Ū�Ǥ��������줬���¤Ǥ�������оݤ��ԡ�»�ݡ����ҳ����߿����������˹ʤ����ǡ��ۤ�Ȥ��ˤ褫�ä��Ȼפ��ޤ��͡�����������ȾƳ�δ�Ϣ�Ǥ��������⤽��ȾƳ�δ�Ϣ�����ϡ���줬����äƤ����ǧ�����ޤ���

�졼�����ƥå���6920��

���ܳ������ѤˤĤ��Ƥϡ�Ĺ��Ū�ˤϺ������ܡ��Ѳ��ʤ��Ǥ������ܤϡ��ʵ�����ˤʤ��ǽ�����㤯���ƹ�Υ���ե��ǰ�����ܤ�æ�ǥե��⤿�餷���ä��Ƴ����Ѹ��Ҥ����������кѺƳ�ư�ˤĤʤ��ꡢ��ǯǯ��Ⱦ�ˤ��������ܳ��Ϥ����ǾҲ𤷤Ƥ���������Х�塼�����濴�Ȥ�������Ĵ�����Ÿ����ͽ¬���Ƥ��ޤ������������Ѥϡ����Ĥ�Ʊ������ʡפȼ����ߤ���Ƥ��������¿�����ȤǤ��礦���������ʤ��餳�Τ��Ȥϡ����ߤ����ܳ��Ծ�ϻ䤬���ꤷ���̤�˿�ܤ��Ƥ���ں��ȼ����ߤ�Ƥ������������Ȼפ��ޤ���

�إե���ɥޥ͡����㡼���ηá�����������ά�٤��ط�

���ơ���������Ϻ���Υơ��ޡ֡إե���ɥޥ͡����㡼���ηá�����������ά�٤��طʡפˤĤ��ơ�

���1982ǯ����ؤ�´�ȸ塢������¤�Ȥ����Ҥ��ޤ�����������1987ǯ�����ߤλ��潻ͧ������ԡ����������������Ԥ����ܳ��Υե���ɥޥ͡����㡼�Ȥ����������Ҥ��ޤ�����

��������夷�ơ�����ӵ���Ϻ�������줿��������ã���ߥʡ��١�Ʊͧ�ۡˤ��ɤ�Ǵ��ä�������ܤ������������ֹ椬���ܤ���Ƥ����Τǡ��ӵ���Ϻ�����˿ޡ�������ľ�����äơ��ͷ�Į�ˤ����̳��˲��٤�ˬ�䤵���Ƥ��������ޤ������������ϻ�����λվ��Ǥ�����������ͧ�ʹط�����ǡ��������ȤǤ��뿮����Ԥ����ܳ��ե���ɥޥ͡����㡼�ϻ�������ä���Ǥ��礦�����������ȳ������Ѥ�ȳ��ξܤ������Ȥ��Ƥ��������ޤ������䤫�����������Ƥ��������ޤ��������κ��������ϡ��ַ��̤Ϲ�����ˤ����ۤ����������Ȥˤ����ޡ����åȤ������Ĥ뤳�Ȥ�������פ��Τ��Ȥ�Ĵ����Ƥ��ޤ����͡�

����ʳ��ˤ��͡��ʽ��פʤ��Ȥ���ǫ�˶����Ƥ������������ˡ���������������������͡����ʤ��ϻ䤬�����Ȥ��Ƥ��뤳�Ȥ⤦�ۤȤ�����Ƥ��ޤä����������ä��ܤ�ɮ���褦�������ˤ�䤬�ܤ�Ф��Ƥ���Ʊͧ�ۤȤ������ǼҤ����ɤʤ����������������������Ԥ�Ҳ𤷤Ƥ��������Ȥ���������ä��Τǡ�����Ϥ��礦���ɤ������ߥ����פ������äƤ��������ޤ����������1997ǯ�˽��ǤǤ����Τ����ե���ɥޥ͡����㡼���η��١�Ʊͧ�ۡˤȤ����ܤǤ��������ܤϡ����褢��٤���������1.5�ܤ�Ƥ��ޤ��ޤ��ơ������+����ե��ɲä��ơ�����˶���Ū�ʱ�����ά��ä�����Τ�1999ǯ�˽��Ǥ������ե���ɥޥ͡����㡼�γ���������ά�١�Ʊͧ�ۡˤǤ���

�������ϡ��ۥƥ롦�˥塼�������ˤ�褯���Ѥ��Ƥ��ޤ������桹���شޤᡢ�������μ������������10̾�ǡ��˥塼�������ˤΥե����֥ȡ��롦���른���פǽ��ǵ�ǰ��Ƥ��������ޤ��������Ȥ�ʬ���ä����ȤǤ��������λ��Υե����ϡ��磻��ȴ���ǰ��5���ߤ⤹�����ʤ�ΤǤ�������������������������ˤ��������Ƥ��������ޤ������������ä����Ȥ�ޤᡢ�������ˤ������˴��դ��Ƥ��ޤ���

�ޤ�Ʊ�������ѥ������θ�ƣ��Ĺ��Ҳ𤷤Ƥ��������ޤ�������ƣ��Ĺ�������ϡ����4ǯ���Ǥ��������̤β�Ҥ˽��������ѥ��������϶Ȥ����Τ�1991ǯ���Х֥����������Ρ��бĤ����Ѹ������ä��Ȼפ��ޤ��������ߤϻ��Ѥν��ǼҤȤ��ơ����ܰ�ˤʤäƤ��ޤ�����ƣ��Ĺ�β�ҷбĤκ�ǽ�ϡ�����ͥ���ʤ�Τ����ä��Ȼפ��ޤ��͡�

����ʹ�ϡ�3���ܤ���Ǥ��뤳�Ȥˤʤ�ޤ������Ƥ��ơ�����Ϥ����դǡ�

�ʾ�Ǥ����ʤ�������γ������Ѥϡ����줰��⼫����Ǥ�Ǥ��ꤤ���ޤ��������Ϻƶ�Ĵ�����Ƥ��������ޤ�������Ϥ����դǡ��ߤʤ���γ������Ѥλ��ͤˤʤ�й����Ǥ���